Las entidades financieras aceleran la venta a bajo precio créditos de

dudoso cobro de familias y empresas para sanear sus balances y sus

cuentas de resultados ante el gripado del negocio y las exigencias de

solvencia y capital de la UE y el BCE.

La

banca española grava los créditos con tipos de interés más elevados que

sus colegas europeos mientras remunera mucho menos el ahorro.

La banca española se está

quitando las hipotecas y traspasándolas a fondos de inversión. Lo han

hecho con créditos avalados por inmuebles por un valor de en torno a 7.400 millones de euros el año pasado

a los que se suman al menos otros 600 en lo que va de año. Eso,

teniendo en cuenta que la hipoteca media ha oscilado entre los 100.000 y

los 125.000 euros en los últimos años, supone que entre 64.000 y 80.000

familias han cambiado de acreedor sin intervenir en el negocio.

Los bancos endosan principalmente hipotecas morosas, aunque no solo,

ya que entidades como Unicaja están negociando también la colocación de

créditos que han dejado de estar considerados como dudosos tras haber

reanudado el pago de las cuotas sus titulares.

El proceso tiene paralelismos con las titulizaciones que

hace unos años provocaron una avalancha de demandas en los juzgados por

familias que eran desahuciadas por los bancos con los que habían

contratado los préstamos cuando el titular del crédito, y por lo tanto

el acreedor, había pasado a ser otra entidad. Eso no impidió la mayoría

de los desalojos.

En este caso, la situación no cambia para el cliente, ya que se mantiene como deudor y en las mismas condiciones

(principal por amortizar e intereses por cubrir) aunque cambia el

fiador, pero sí para el banco vendedor, que se asegura el ingreso

líquido de una parte de esas hipotecas (entre un 25% y un 50% del valor

nominal) al tiempo que puede liberar el dinero apalancado para su

provisionamiento, que suele situarse en el 70% del valor de los

créditos. También incluye un expectativa de beneficio del 200% al 300%,

intereses aparte, para el comprador.

El objetivo de estas prácticas es simple: seguir soltando lastre para sanear sus balances y cuentas de resultados tras haberse deshecho del grueso del ladrillo ante

el gripado del negocio por el escaso margen que generan los intereses

por la política expansiva del BCE (Banco Central Europeo), el desplome

del crédito (especialmente el hipotecario por las amortizaciones masivas) y las cada vez mayores exigencias de rentabilidad y capitalización del BCE y la UE.

Más de 6.000 millones en quince meses

Las principales entidades financieras del país han

cerrado acuerdos de este tipo en los últimos meses. Las operaciones

formalizadas, en trámite o aplazadas suman un valor superior a los 6.000 millones de euros desde principios del año pasado.

BBVA decidió aplazar a finales del año pasado la colocación de 900 millones de euros en créditos dudosos dentro de una operación que incluía otros 2.600 en inmuebles, y CaixaBank

acaba de activar la venta de un paquete valorado en 400 por el que

espera ingresar entre 120 y 140 pero que, al mismo tiempo, le permitirá

liberar 280.

Bankia, por su parte, tiene en marcha el traspaso de

otros 1.420 millones en préstamos de cobro incierto al fondo de

inversión Lone Star, mientras Sabadell traspasó en julio un bloque de 2.295 millones de euros en créditos dudosos con garantía hipotecaria, en este caso a Deustche Bank y el fondo Carval Investors.

Santander

y Bankinter son los únicos entre los seis ‘grandes’ que no han cerrado

operaciones de este tipo en los últimos meses, aunque la entidad de los Botín sí lo ha hecho de manera indirecta

al deshacerse hace unas semanas la Financiera El Corte Inglés, de la

que controla el 51%, de una cartera de 70.000 impagados que suman un

valor nominal superior a los 105 millones. Unos meses antes se había

retirado de su participación en la empresa de tarjetas WiZink, adquirida

con la compra de Popular, que arrastraba un paquete de algo más de 90

millones en créditos dudosos en España que ha endosado a un banco sueco.

Por último, Unicaja ha encargado a Ernst&Young

que coloque una cartera de 3.700 hipotecas valoradas en 250 millones de

euros dentro de una operación que incluye inmuebles por valor de otros

750 mientras su futuro socio, Liberbank, se ha quitado de encima en dos

años casi 2.000 millones en activos tóxicos (600 el año pasado), parte

de ellos en créditos y el resto en ladrillo.

Más de 120.000 millones en ocho años

Y las operaciones de saneamiento por el endose de

deuda de cobro incierto siguen acelerándose. Los resultados del primer

trimestre de este año comunicados a la CNMV (Comisión Nacional del

Mercado de Valores) por BBVA reflejan la reducción de la cartera de créditos dudosos en 1.800 millones de euros en el último año, aunque mantiene 17.300 tras aumentar en 200 de enero a marzo; los de Santander señalan un recorte de siete puntos en su cobertura, los de CaixaBank indican un recorte

de 2.700, de ellos 200 desde enero y los de Bankia recogen un descenso

de 3.662 en el año y de 447 en los tres primeros meses del año.

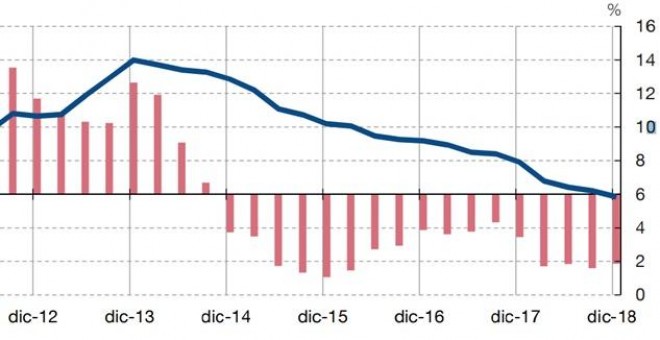

El último Informe de Estabilidad Financiera del Banco de España

señala que “desde diciembre de 2013, los activos dudosos se han

reducido en más de 122.000 millones de euros, lo que representa un 64,5%

del total” de los que acumulaba la banca española.

En el último año el descenso fue de 27.500 millones,

de los que un 26,9%, es decir, 7.400, correspondían a hipotecas,

principalmente aquellas cuyos titulares han dejado de atender al menos

una cuota en los doce meses previos, que es el criterio que el Banco de

España aplica para considerarlas dudosas.

“Una parte sustancial de este descenso” de los créditos dudosos anotados en los balances “vino

motivado por la venta de carteras de activos asociados a las

actividades de construcción e inmobiliarias que han llevado a cabo

algunas entidades”, señala el informe, que anota que esos

movimientos “no son ajenos a la intensa presión ejercida por los

supervisores en los últimos años”.

Morosidad por encima de la media europea

Pese a esas operaciones, la banca española presenta

“una ratio de morosidad del crédito ligeramente superior a la media

europea”. Concretamente, de seis décimas, un 3,9% frente al 3,3%

comunitario, con recortes del volumen inferiores a los de Irlanda,

Italia y Portugal, países que, no obstante, “siguen situándose

significativamente por encima” de ese promedio.

“Una parte del descenso [en España] se explica por

la venta, por parte de algunas entidades, de carteras de crédito

dudoso”, remarca el documento, que añade que “si se excluye del análisis

el crédito dudoso, el descenso se limitaría al 1,8%”.

Con todo, la

actividad de concesión de créditos de la banca española sigue animada:

mantiene un saldo vivo de 1,15 billones tras varios años de retroceso.

Casi un 40% de esa cifra, 441.000 millones de euros, fue concedida el

año pasado a hogares y sociedades no financieras (empresas,

básicamente), ya fuera mediante nuevos préstamos o con la ampliación de

otros ya existentes.

No hay comentarios:

Publicar un comentario